L’active share è una misura delle differenze tra il portafoglio di un fondo e il suo indice di riferimento. L’indicatore è stato introdotto da Martijn Cremers e Antti Petäjistö nel 2006 in uno studio sui fondi azionari Usa, nel quale avevano identificato la percentuale del 60% come il limite tra i veri attivi e i cosiddetti closet index, che replicano strettamente il benchmark.

Il punteggio va da zero (nessun scostamento) a 100 (assenza di somiglianza con l’indice).

L’importanza del contesto

Ma la questione è più articolata. Un recente studio di Morningstar, dal titolo Context is everything when using active share, curato da Matias Möttölä e Mathieu Caquineau, ha dimostrato che l’active share va considerato all’interno del mercato di riferimento, perché alcuni sono più concentrati e altri più ampi.

Su un listino diversificato, il gestore può variare maggiormente, senza necessariamente scostarsi dal benchmark in termini di stile o capitalizzazione. Al contrario, su una Borsa dove i primi dieci titoli hanno un peso elevato, il fund manager dovrà fare scommesse significative per distaccarsi.

Attenti alla concentrazione dell’indice

La concentrazione è un fattore più importante della numerosità delle posizioni.

Ad esempio, un portafoglio di 100 titoli è più di diversificato di uno che ne ha 500 e l’80% di capitalizzazione nelle prime dieci posizioni. L’indice Morningstar Cina comprende circa un migliaio di azioni, ma l’active share mediano è del 69%, contro il 78% dello Europe large-cap blend che ne ha intorno a 200.

E’ difficile per un gestore azionario ignorare Tencent o Alibaba, che coprono il 25% della capitalizzazione totale nell’ex celeste impero, senza assumersi rischi seri. Per contro, nel benchmark europeo le prime dieci holding pesano circa il 30%.

Differenze regionali e locali

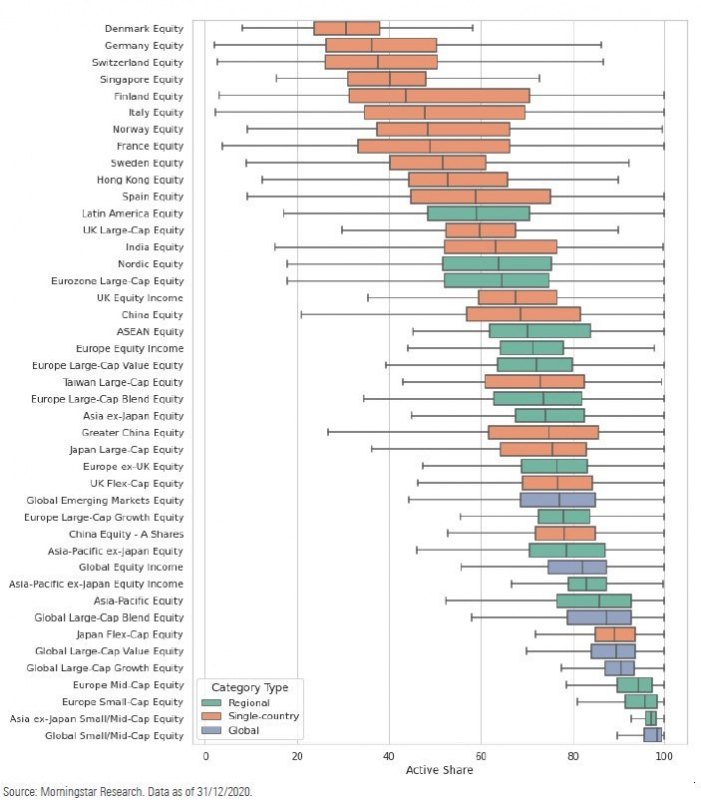

I ricercatori hanno considerato 43 categorie europee, da quelle regionali e sui singoli paesi a quelle globali, sia per i mercati sviluppati sia per quelli emergenti, prendendo a riferimento un periodo di dieci anni dal dicembre 2010.

L’active share mediano va da un minimo del 31% dell’Azionario Danimarca a un massimo del 98% tra i comparti globali small cap.

L’Italia, insieme ad altri mercati come Germania e Svizzera, ha numeri di poco sopra quelli di Copenaghen, ma le categorie non sono omogenee. Ad esempio, l’equity su Piazza Affari non prevede una distinzione tra large e mid-small cap e queste ultime hanno sempre avuto un ruolo importante nelle performance e nell’attrarre capitali.

Distribuzione dell’active share per categorie Morningstar (2010-20)

Per un investitore, dunque, l’active share è utile se collocato nel contesto di riferimento, in modo da trovare i comparti che sono veramente attivi.

Se introduciamo il concetto di Relative active share vediamo che il valore assoluto può assumere significati differenti. Ad esempio, un fondo azionario UK large-cap con una percentuale del 74% è considerato con un alto active share, mentre uno globale con un valore simile si collocherebbe nella fascia medio-bassa.

Per un prodotto specializzato su Piazza affari, l’intervallo più elevato è tra il 92 e il 100%.

Relative active share di alcune categorie Morningstar

Attivo non vuole sempre dire di successo

Active share non è sinonimo di migliori performance.

Soprattutto, bisogna tenere in considerazione i costi. Generalmente, gli investitori pagano commissioni più alte per i fondi attivi, il che può avere senso a patto che l’active share non sia l’unico parametro utilizzato nella scelta. E’ anche sbagliato pensare che “se pago di più avrò più probabilità di scegliere un gestore capace di fare scelte di successo discostandosi dall’indice”.

“Il risultato che fa più riflettere”, spiegano i ricercatori, “è la costante sottoperformance del quartile più attivo nella categoria degli azionari globali large-cap blend, che ha anche l'indice meno concentrato.

Nell’ultimo triennio, i fondi mediamente più attivi hanno registrato una sottoperformance del 2,5% al lordo delle commissioni. Questo è probabilmente dovuto al fatto che i principali componenti dell'indice - Apple, Microsoft, Facebook, Alphabet - hanno fatto estremamente bene, e scommettere contro di loro è stato distruttivo”.

Attenzione ai rischi

Un indicatore utile per trovare i fondi attivi con le maggiori probabilità di fare bene e non essere liquidati è il success ratio.

Lo studio Morningstar rivela che i comparti con più alto active share hanno un tasso di successo leggermente superiore a quelli più vicini all’indice, ma con forti differenze di risultati tra le diverse tipologie. Per quanto riguarda i rischi, bisogna mettere in conto un maggiore tracking error tra i gestori attivi in tutte e 43 le categorie esaminate (in media il 6,99% contro il 3,67%).

Di Sara Silano

Autore:

Morningstar Fonte: News

Trend Online