Un certificato di UBS anticipa la ripresa dei dividendi in Europa attesa per il 2021. Tre titoli per un rendimento annuo del 7%

2,6 miliardi di dollari, a tanto ammontano i dividendi pagati nel primo trimestre 2021 a Piazza Affari , il 18% in più del primo trimestre del 2020 se si considera anche l’impatto della valuta e le prospettive dovrebbero migliorare ulteriormente con il rimbalzo dell’economia.

Secondo lo studio Janus Henderson che monitora i progressi compiuti trimestralmente dal 2009 dalle 1200 società con la capitalizzazione di mercato più elevata al mondo, che rappresentano il 90% dei dividendi globali distribuiti, nel primo trimestre ci sono stati chiari segnali di miglioramento: le distribuzioni di dividendi sono calate del 2,9% a 275,8 miliardi di dollari, a un ritmo molto più lento rispetto allo stesso periodo dello scorso anno e solo il 18% delle società ha tagliato i dividendi, contro il 34% dell’ultimo anno.

Nonostante i segnali di ripresa, l’indice Janus Henderson Global Dividend ha chiuso il trimestre a 171,3 punti, il livello più basso dal 2017, per effetto dei tagli ai dividendi per 247 miliardi di dollari tra aprile 2020 e marzo 2021. Per capire quanto possa essere stato rilevante l’impatto della riduzione dei dividendi sull’industria dei prodotti strutturati è sufficiente ricordare che le strutture opzionali che caratterizzano, ad esempio, i certificati si finanziano proprio con i dividendi distribuiti dalle società sottostanti.

In un anno in cui le banche emittenti si sono trovate a fare i conti con ingenti perdite per il mancato incasso di dividendi che erano stati stimati prima della pandemia, i nuovi prodotti hanno evidenziato una redditività potenziale sempre più ridotta se si considerano i titoli azionari su cui l’offerta si era sempre rilevata molto generosa: Intesa Sanpaolo è la fotografia più nitida di questo scenario di redditività in ritirata, con il dividendo 2021 che è tornato dopo un anno di assenza imposta dalla BCE per un rendimento annuo dell’1,48% contro il 9,7% del 2019.

Inevitabile che i certificati legati al titolo bancario siano divenuti sempre meno attraenti nel corso degli ultimi mesi, se non facendo ricorso all’utilizzo di qualche altro titolo da affiancare per valorizzare l’effetto della correlazione. Una soluzione che permette all’investitore di massimizzare la resa in un contesto di dividendi ancora ridotti è rappresentata da una delle emissioni che UBS ha quotato in Borsa Italiana negli ultimi giorni.

Si tratta di un Memory Cash Collect, identificabile tramite codice isin DE000UE9ZCQ9, scritto su un basket di azioni in cui figurano, oltre ad Intesa Sanpaolo anche Enel e Ferrari. La struttura realizzata da UBS prevede che vengano pagati all’investitore dei premi mensili con memoria pari allo 0,58% a fronte della tenuta delle barriere posizionate al 55% dei rispettivi strike iniziali fissati sulla base dei prezzi di chiusura del 1 giugno. Per poter ricevere tali premi è necessario che i tre titoli azionari del basket rilevino nelle rispettive date previste a un livello non inferiore al 55% dello strike iniziale, ovvero non abbiano perso oltre il 45% dall’emissione. Inoltre, a partire dalla data di osservazione di settembre è possibile che il certificato venga liquidato anzitempo, per effetto di un’opzione definita “autocallable” che si attiverà automaticamente se alla rilevazione programmata tutti e tre i titoli sottostanti si trovino almeno al 100% dello strike iniziale ( l’osservazione si ripeterà ogni tre mesi).

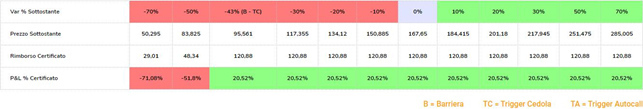

Qualora giunga alla scadenza naturale di giugno 2024, il certificato proteggerà il rimborso del capitale nominale da eventuali ribassi dei tre sottostanti contenuti entro il 45% dall’emissione: solo in caso di perdite superiori da parte di uno dei titoli, il rimborso sarà pari al capitale nominale diminuito della performance più debole tra le tre. Il certificato quota ora poco sopra la pari per un rendimento annualizzato di circa il 7% da conseguire anche in caso di consistente calo da parte delle tre azioni incluse nel basket ( 43% la distanza dalla barriera del titolo più debole tra i tre, ovvero Ferrari).

Per chi volesse badare al sodo, quali sono i livelli al di sopra dei quali dovranno trovarsi i tre titoli a giugno 2024, per essere certi di non subire perdite in conto capitale e ricevere tutti i premi previsti pari al 7% annuo?

- Ferrari 95,37 euro

- Intesa Sanpaolo 1,345 euro

- Enel 4,4352 euro

Articolo a cura di Pierpaolo Scandurra

Fonte: certificatiederivati.it