L’obiettivo di ogni investitore è di individuare l’oscar rischio-rendimento, ossia l’asset class o il prodotto finanziario che permette di ottimizzare il rapporto tra il rischio che si corre e il rendimento potenziale.

Una delle asset class più interessanti in termini di rapporto rischio-rendimento è indubbiamente il mondo delle obbligazioni convertibili.

Le obbligazioni convertibili sono l’anello di congiunzione tra le obbligazioni e le azioni.

Entrando più nel dettaglio, un’obbligazione convertibile presenta due anime: una obbligazionaria ed una azionaria.

L’anima obbligazionaria è composta dal rimborso alla scadenza e dal pagamento di una cedola periodica, annuale o semestrale, che può essere a tasso fisso o variabile.

L’anima azionaria è composta da una opzione “call” che concede all’investitore la facoltà di trasformare il prestito obbligazionario in azioni.

In pratica, si tratta infatti di uno strumento ibrido che nasce come obbligazione (inizialmente il possessore assume lo status di “creditore”) ma che durante la vita dell’obbligazione convertibile fornisce al possessore la facoltà di diventare azionista, convertendo in azioni il prestito obbligazionario, con la conseguenza di assumere lo status di “socio azionista”.

La conversione delle obbligazioni in azioni non è un obbligo, ma è un diritto, la cui facoltà di scelta spetta all’investitore/creditore e non all’emittente.

L’investitore sceglierà se convertire e diventare azionista, oppure rimanere creditore e farsi restituire il prestito in denaro, in base al “prezzo di conversione”: se il prezzo di mercato del titolo azionario collegato all’obbligazione è superiore al prezzo di conversione, converrà convertire. Altrimenti è consigliabile restare obbligazionista.

I vantaggi di questa asset class sono numerosi.

Il primo vantaggio, che abbiamo già accennato, consiste nel fornire un ottimo rapporto di rischio-rendimento, dal momento che le obbligazioni convertibili permettono ad un investitore di partecipare al rialzo del mercato azionario ma godendo al tempo stesso del paracadute offerto dall’anima obbligazionaria, che aiuta a limitare la debolezza delle quotazioni durante una fase ribassista del mercato azionario.

Detto in parole semplici, ma giusto per capirsi: se l’azionario aumenta, tendono ad aumentare anche le quotazioni delle obbligazioni convertibili; al contrario invece, se l’azionario diminuisce, le obbligazioni convertibili si deprezzano in modo minore.

Il secondo vantaggio, che deriva dalla loro natura ibrida tra un bond e una azione, consiste nell’essere una soluzione interessante durante una fase di tassi di interesse in aumento oppure di inflazione che rialza la testa.

In Italia le obbligazioni convertibili sono poco conosciute e non è un caso che siano una specie in via di estinzione, dal momento che quelle quotate su Borsa Italiana sono numericamente poche e sono oltretutto emesse da emittenti che non brillano per la solidità.

Se però un investitore desidera utilizzare all’interno del proprio portafoglio questo asset, evitando il rischio specifico e le difficoltà dello stock picking, può valutare un ETF oppure un fondo comune di investimento.

Personalmente tendo ad utilizzare l’ETF “SPDR Refinitiv Global Convertible Bond UCITS ETF” con isin IE00BNH72088 e ticker CONV.

Entrando più nel dettaglio, questo ETF, che replica l’andamento di un paniere composto da obbligazioni convertibili emesse a livello globale, si caratterizza per:

-TER (costo di gestione) 0,50% annuo

-distribuzione dei proventi su base semestrale

-replica fisica

-cambio aperto

Come al solito, dopo le parole, è il momento di dare spazio ai numeri….

Grafico storico dell'andamento della quotazione dell'ETF SPDR Refinitiv Global Convertible Bond UCITS ETF

Fonte Eikon Refinitiv

Confronto tra la performance storica dell'ETF SPDR Refinitiv Global Convertible Bond UCITS ETF e dell'ETF azionario globale "iShares Core MSCI World UCITS ETF USD".

Fonte Eikon Refinitiv

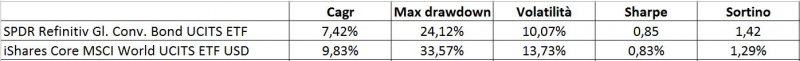

Come possiamo rilevare dalla tabella sottostante, l'ETF che investe nelle obbligazioni convertibili mondiali presenta una performance (7,42%) molto simile a quella offerta dall'azionario mondiale (9,83%) ma a fronte di un minore grado di rischio, inteso come massimo drawdown e volatilità, come dimostrano gli indici Sharpe e Sortino.

L’unico difetto di questo ETF consiste nel fatto che sia poco liquido e poco scambiato ma di fronte a questi numeri è possibile valutare di chiudere un occhio, dal momento che si tratta di un prodotto indubbiamente efficiente.

Dal punto di vista operativo si tratta di un ETF duttile, dal momento che può essere utilizzato all'interno di un piano di accumulo, di un portafoglio statico e passivo (lazy portfolio) ma di un portafogolio a gestione attiva e dinamica, come ad esempio un modello trend follower o rotazionale.

Per completezza di informazione, sebbene sia meno brillante a livello di performance, segnalo che esiste anche nella versione a cambio coperto: SPDR Refinitiv Global Convertible Bond EUR Hedged UCITS ETF con isin IE00BDT6FP91 e ticker Ticker GCVE.

Se desideri approfondire questo argomento o desideri interagire direttamente con me, iscriviti al mio gruppo Facebook "investire con Gabriele Bellelli".

Puoi iscriverti al mio gruppo cliccando su questo link https://www.facebook.com/groups/163089017826794

Buon investing!

Gabriele

© Riproduzione parziale o totale concessa con espressa citazione della fonte

Nel rispetto delle vigenti normative si specifica che in questo articolo il materiale è stato prodotto da Gabriele Bellelli, investitore privato e formatore (in seguito “autore”) il giorno 8 settembre 2021 alle ore 17.00 e diffuso al pubblico per la prima volta il 8 settembre 2021 alle ore 19.30.

L’autore del presente articolo si trova in un rapporto o circostanza da cui possa ragionevolmente attendersi la compromissione della correttezza della presente comunicazione o la presenza di eventuali conflitti di interesse, a titolo esemplificativo e non esaustivo, non percepisce una remunerazione per il servizio di analisi sui prodotti finanziari oggetto dell'articolo da parte dell’emittente di tali prodotti ma detiene attualmente alcuni dei prodotti finanziari citati.

In particolare, l’autore non detiene una posizione corta o lunga netta superiore alla soglia dello 0,50% del capitale azionario totale emesso dagli emittenti al quale la raccomandazione si riferisce, e non detiene neanche indirettamente una posizione netta superiore alla soglia dello 0,50% del capitale azionario totale emesso dagli emittenti al quale la raccomandazione si riferisce anche indirettamente, non è un market maker o un fornitore di liquidità per gli strumenti finanziari dell’emittente, non ha svolto nei 12 mesi precedenti la funzione di capofila o capofila associato di un’offerta pubblica di strumenti finanziari dell’emittente, non è parte di un accordo con l’emittente sulla prestazione di servizi di impresa di investimento e non è parte di un accordo con l’emittente relativo alla produzione della raccomandazione.

I contenuti del presente articolo sono elaborati sulla base delle seguenti fonti di informazione: Eikon Refinitiv, JustETF, Fida workstation e Borsa Italiana.it che l’autore ritiene attendibili per quanto a sua conoscenza, senza tuttavia poterne garantire l’assoluta affidabilità.

Le valutazioni in merito agli strumenti finanziari sono state elaborate in base a modelli proprietari creati dall’autore. Le informazioni in merito ai modelli proprietari utilizzati sono consultabili sul sito Bellelli.biz (sito attualmente in ristrutturazione)

A seguito di una personale valutazione dell’autore il grado di rischio comportato degli strumenti finanziari oggetto di valutazione nel presente articolo è elevato.

Ad ogni buon conto, si ricorda che per loro stessa natura le affermazioni prospettiche comportano rischi e incertezze, in quanto relative a eventi e circostanze futuri, di conseguenza i risultati effettivi, le performance, i rendimenti e/o i risultati economici complessivi possono discostarsi significativamente da quelli descritti o suggeriti nelle affermazioni prospettiche contenute nel presente seminario.

In generale, si ricorda che l’investimento in strumenti finanziari comporta il rischio di subire delle perdite del capitale investito, che nella peggiore delle ipotesi può arrivare fino alla perdita totale dello stesso.

In considerazione di ciò, ogni eventuale decisione di investimento negli strumenti finanziari oggetto del presente seminario e il relativo rischio rimangono a carico del destinatario della stessa, che dovrà analizzare e approfondire, eventualmente facendosi affiancare da un professionista di fiducia, le caratteristiche di ogni strumento finanziario per verificarne la compatibilità con la propria pianificazione finanziaria personale e il proprio grado di rischio.

I contenuti sono stati prodotti sulla base dei dati, delle informazioni e delle quotazioni rilevale il giorno 8 settembre 2021 alla chiusura del mercato.

Non è previsto un aggiornamento dei contenuti di questo articolo.

L’elenco delle raccomandazioni diffuse nei precedenti 12 mesi è reperibile al seguente link http://www.bellelli.biz/blog/5853-mar-elenco-delle-raccomandazioni

Si rileva anche che l’autore del seguente materiale e seminario non è iscritto all’Ordine dei Giornalisti e che pertanto potrebbe detenere alcuni dei valori mobiliari oggetto del seguente articolo.

Inoltre le informazioni contenute all’interno di questo articolo non costituiscono un servizio di consulenza finanziaria o un consiglio operativo, né costituiscono sollecitazione al pubblico risparmio, o a qualsivoglia forma di investimento.

I risultati presentati non costituiscono alcuna garanzia relativamente ad ipotetiche performance future.

Il materiale illustrato ha scopo puramente didattico, e l’autore, nonostante abbia messo la massima cura nell’elaborazione dei dati e dei testi, declina ogni responsabilità su eventuali inesattezze dei dati riportati e chiunque investa i propri risparmi prendendo spunto dalle indicazioni riportate, lo fa a proprio rischio e pericolo.