Il cavallino rampante potrebbe prepararsi alla riscossa, in pista come sui mercati. Un’opportunità di investimento targata Ubs.

Non certamente fortunato il weekend del Gran Premio di Spagna per la Ferrari, fermata sul più bello da una perdita di potenza sulla power unit della monoposto di Charles Leclerc, proprio quando il monegasco era in pieno controllo della corsa e con un vantaggio di oltre dieci secondi sul duo Russell-Verstappen (quest’ultimo è poi giunto per primo al traguardo, sorpassando nella classifica piloti lo stesso Leclerc). È dunque una Ferrari in fase di flessione dopo un ottimo inizio di stagione con le vittorie in Bahrein ed Australia, esattamente come il titolo azionario che, dopo aver toccato i nuovi massimi storici a quota 248 euro a novembre 2021, ha subito un forte ritracciamento fino alla resistenza posta in area 170 euro.

E proprio come le speranze di titolo mondiale che restano tuttora immutate, considerando la competitività della monoposto e le capacità di Leclerc, vale la pena interrogarsi se la recente discesa del titolo azionario può rappresentare un’occasione di investimento, andando ad analizzare i fondamentali dell’azienda. Fondamentali che restano tuttora più che solidi, con la società che viaggia su un EBITDA margin ben al di sopra del 30% (marginalità propria più di un’azienda del lusso che di un player dell’automotive), ricavi in costante crescita ed un indebitamento netto decisamente contenuto, giustificando così un grafico impostato costantemente al rialzo a partire dall’IPO del 2016. Dall’analisi dei multipli di mercato andiamo poi a vedere che la recente riduzione del prezzo del titolo ha riportato il P/E forward a 36,7x, valore decisamente interessante, così come l’EV/EBITDA forward, a 19,7x, al di sotto della media dell’ultimo biennio.

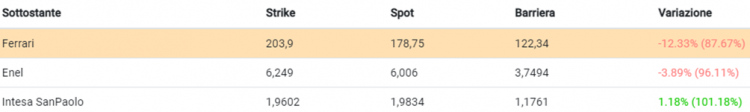

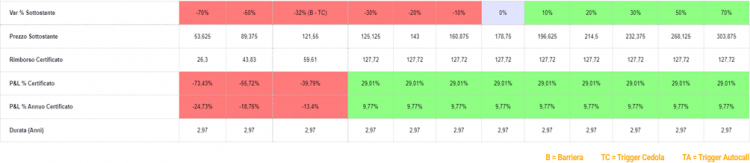

Qualora si volesse investire sul titolo Ferrari, volgendo lo sguardo al mercato secondario dei certificati, troviamo il Phoenix Memory (ISIN: DE000UK0X6R5) emesso da Ubs, scritto su un basket contenente anche i titoli Intesa Sanpaolo (al 101% dello strike, con barriera capitale posta in area 1,18 euro, vs gli attuali 1,96 euro) ed Enel (al 96% dello strike, con knock-out a 3,7494 euro). Il premio offerto dal prodotto è dello 0,77% mensile (dotato di effetto memoria, trigger premio posto al 60% dei rispettivi strike), corrispondente ad un rendimento annualizzato in condizioni di lateralità dei sottostanti pari al 9,8% circa, considerando anche il prezzo di acquisto attualmente poco al di sotto della pari.

La durata del certificato è di quasi 3 anni, con la possibilità, a partire dalla data di osservazione del 3 novembre 2022 e per le successive date a cadenza mensile, di rimborso anticipato del valore nominale, pari a 100 euro, qualora tutti i titoli rilevino al di sopra del 100% dei rispettivi strike price (il trigger autocallable è fisso).

Nel caso in cui si arrivi alla data di osservazione finale del 5 maggio 2025, il prodotto rimborserà il proprio valore nominale, oltre ad un ultimo premio pari allo 0,77%, qualora Ferrari, attualmente all’87,67% dello strike price, non perda un ulteriore -32% circa dalla quotazione corrente. Al di sotto del livello barriera, il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata partire dallo strike price.

Articolo a cura di Pierpaolo Scandurra

www.certificatiederivati.it