CAPITOLO 12

UN TRADING-SYSTEM SUL MERCATO ITALIANO

12.6 Verifica dei risultati

Per verificare in modo più rigoroso e formale i risultati del trading system emersi nel paragrafo precedente, si è deciso di procedere in un modo un po' diverso rispetto al tradizionale confronto fra profitti della trading rule e profitti buy & hold. Innanzitutto si sono calcolati i rendimenti giornalieri della serie storica di prezzo dal 31/12/1992 al 31/12/1996, espressi dalle differenze tra il logaritmo dei prezzi:

Calcolando la media dei circa mille rendimenti determinati, si è stimato il rendimento normale, ovvero sostanzialmente il rendimento medio giornaliero di una strategia buy & hold.

Successivamente la serie storica di prezzo è stata divisa in periodi nell'ambito dei quali il trading system aveva consigliato una posizione long ed in periodi contraddistinti da operazioni short; per ogni singolo periodo si è calcolato dapprima il rendimento medio giornaliero e quindi la differenza rispetto al rendimento normale. L'ipotesi di efficienza del mercato, ovvero l'inutilità del trading system, sarebbe dimostrata se il residuo medio non fosse significativamente diverso da zero; in altre parole la differenza tra rendimenti particolari dei periodi segnalati dal sistema e rendimento normale dovrebbe mediamente annullarsi.

Questa procedura di verifica si basa sull'assunto che l'analisi tecnica, tramite i segnali di un trading system, riesca ad individuare quei periodi nei quali i rendimenti giornalieri medi saranno elevati (per l'apertura di posizioni long) e quei periodi nei quali i rendimenti saranno addirittura negativi (per l'apertura di posizioni short).

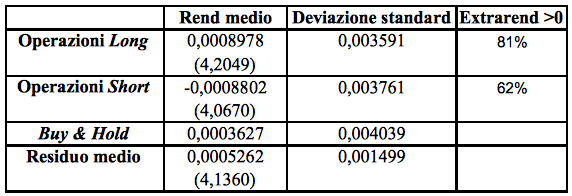

Sulla base di queste considerazioni si è determinato un rendimento medio giornaliero, sia per le operazioni d'acquisto che di vendita, di molto superiore rispetto al normale; anche il residuo medio, che dovrebbe approssimarsi a zero, risulta positivo. Tali differenze sono risultate ampiamente significative anche dal punto di vista statistico, come dimostrano i valori indicati tra parentesi nella tabella che segue.

Si nota ancora, come appariva peraltro già dai risultati del paragrafo precedente, che il maggior rendimento non è per nulla il risultato dell'assunzione di un maggior rischio; la deviazione standard è in ogni caso inferiore rispetto alla strategia buy & hold.

Un'altra risultanza, che conferma quanto affermato in precedenza, è la maggiore affidabilità delle operazioni long che, oltre ad evidenziare un rendimento medio più elevato ed una variabilità dei rendimenti inferiore, individuano nell'81% dei casi periodi di rendimenti superiori al normale, di fronte al 62% per le operazioni short.

In conclusione dunque operando sul mercato azionario italiano negli ultimi quattro anni sulla base di un sistema di trading rules basato esclusivamente su elaborazioni dei prezzi passati, si riesce a battere il mercato; questo non avviene, a quanto sembra, al prezzo di un rischio più elevato.