Secondo i dati Morningstar, a gennaio, tra il miglior Exchange traded product (in termini di rendimento) e il peggiore ci sono oltre 72 punti percentuali (prendendo in considerazione quelli registrati alla vendita in Italia ed escludendo i replicanti strutturati, cioè a leva o inversi).

Questi strumenti, essendo prodotti puramente passivi, riflettono nei loro movimenti l’evoluzione dei mercati, senza che la performance venga distorta dalle scelte (buone o cattive) di un gestore attivo.

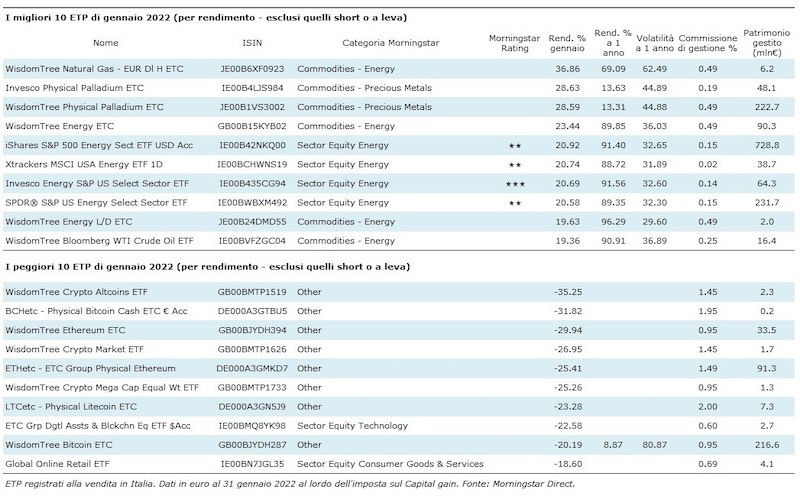

I Top

La Top 10 di gennaio dei fondi passivi quotati in Borsa, cioè gli Exchange traded products (ETP), vede al primo posto il fondo WisdomTree Natural Gas - EUR Daily Hedged ETC, concepito per replicare la performance dell’indice Bloomberg Sub Natural Gas Hdg TR EUR, che offre un’esposizione ai movimenti del gas naturale con una copertura giornaliera contro il tasso di cambio euro-dollaro.

“Dopo un precipitoso calo della produzione di gas naturale negli Stati Uniti registrato all'inizio dell’anno, la produzione ha continuato a singhiozzo fino alla fine di gennaio, mettendo a repentaglio l’equilibrio del mercato interno proprio quando è arrivato il tempo più freddo”, si legge in una recente analisi a cura di S&P Global.

“Con la domanda di riscaldamento a gas che ha raggiunto i massimi stagionali, una maggiore dipendenza dallo stoccaggio di gas potrebbe rappresentare un nuovo rischio al rialzo per i prezzi nel 2022”.

Le ragioni dell’aumento del prezzo del gas naturale sono molteplici: il tempo atmosferico, la pandemia, la produzione in generale, il rallentamento delle trivellazioni, l’Opec, gli scenari geopolitici e molte altre ancora.

“Tuttavia, noi riteniamo che la vera responsabilità per questa crisi incombente sia da ricercare in anni di investimenti insufficienti, che hanno portato a un’offerta di commodity per la produzione di energia di lungo periodo a livello globale scarsamente diversificata”, commenta in una recente nota Nick Stansbury, Head of Climate Solutions di Legal & General Investment Management (LGIM).

“L’incertezza che si è diffusa porterà gli investimenti interni a restare su livelli bassi, soprattutto in Europa, e questo farà aumentare le possibilità di carenze di gas prolungate nel tempo. Purtroppo – continua Stansbury – una buona parte della colpa della crisi del gas in Europa è nostra, che non abbiamo fatto investimenti adeguati e per molto tempo abbiamo demonizzato la produzione propria, facendo poco per soddisfare la domanda interna.

Tutto questo ha solamente accresciuto la dipendenza dalle forniture estere; dipendenza che riteniamo continuerà ad aumentare, almeno fino al 2030.”

Con anche il petrolio in rialzo (sia il Brent sia il WTI a fine gennaio viaggiavano intorno ai 90 dollari al barile), il settore energetico occupa otto posizioni su dieci in classifica.

Secondo l’ultimo Oil Market Report dell’International Energy Agency, nel 2022 la domanda globale di petrolio sorpasserà i livelli registrati prima della pandemia arrivando a quota 200 mila barili giornalieri. Gli analisti dell’IEA prevedono infatti che le misure prese dai governi per lottare contro la crisi del Covid-19 saranno molto meno severe di quelle viste negli ultimi due anni, con un effetto su attività e trasporti decisamente minore.

Contemporaneamente, però, si aspettano nel corso dell’anno un eccesso di offerta rispetto alla domanda, per via degli aumenti di produzione di diversi Paesi, il che frenerebbe la crescita dei prezzi.

Una previsione, questa, condivisa dall’esperto di commodity Maurizio Mazziero, che si aspetta una stabilizzazione per il WTI tra i 70 e gli 80 dollari.

Al secondo e al terzo posto della lista dei migliori performer troviamo due strumenti esposti al palladio (Invesco Physical Palladium ETC e WisdomTree Physical Palladium ETC), metallo industriale utilizzato soprattutto dall’industria automobilistica (è presente nei convertitori catalitici per ridurre le emissioni nocive).

Con un rimbalzo del 28% del prezzo spot, il palladio ha registrato il suo miglior mese dal febbraio 2008. Le tensioni tra Russia e Ucraina, con una possibile interruzione delle forniture da parte di Mosca, hanno probabilmente sostenuto le valutazioni del metallo bianco in queste prime settimane dell’anno.

E i Flop

Nella classifica dedicata ai trackers che hanno perso di più, invece, ci sono ben nove strumenti esposti alle criptovalute.

In cima troviamo il WisdomTree Crypto Altcoins ETF (con il termine Altcoin ci si riferisce a qualsiasi criptomoneta diversa dal Bitcoin – Ethereum è la più conosciuta), seguito dal BCHetc - Physical Bitcoin Cash ETC € Acc e da WisdomTree Ethereum ETC.

Nel primo mese del 2022 diversi cripto asset hanno visto le loro quotazioni crollare, anche se in molti casi la discesa era già iniziata a fine 2021.

Solo due mesi dopo aver raggiunto il suo massimo storico di quasi 70 mila dollari lo scorso novembre, ad esempio, Bitcoin ha sostanzialmente bruciato la metà del proprio valore sfiorando i 35 mila dollari nel gennaio 2022.

La stessa parabola l’ha vissuta Ethereum, crollata a circa 2.400 dollari, da quasi 5.000 dollari a novembre.

Criptovalute di punta come XRP, Solana, BNB e Cardano hanno perso fino al 30% del loro valore. Nel complesso, il grande crollo delle criptovalute ha spazzato via 1,5 trilioni di dollari dal settore.

Nel frattempo, nelle ultime settimane si è parlato nuovamente di una possibile regolamentazione del mondo delle criptovalute da parte delle autorità, a partire dalla Casa Bianca.

Infatti, l'amministrazione Biden starebbe preparando un ordine esecutivo riguardante criptovalute, stablecoin e NFT (Non-Fungible Token) da emettere nel febbraio 2022.

Lo scopo di una maggiore regolamentazione finanziaria sarebbe quello di proteggere gli investitori, prevenire attività fraudolente, fornire una guida chiara e affrontare le preoccupazioni ambientali relative al crypto mining.

Tuttavia, è piuttosto ovvio che qualsiasi cosa venga fuori dalle decisioni delle agenzie governative avrà alla fine un effetto a catena sugli investitori in cripto e sulle aziende coinvolte. Insomma, è bene che chi è attivo in tale campo stia con gli occhi aperti.

Chiude la classifica Flop 10, il Global Online Retail UCITS ETF, lanciato da HANetf nel marzo del 2021.

Il fondo replica l’indice EQM Global Online Retail Growth che raggruppa in un unico paniere aziende quotate sia dei mercati emergenti che sviluppati i cui ricavi provengono almeno al 60% dal commercio online o da marketplace di e-commerce. L’indice è ponderato sui ricavi e ha un limite di esposizione massima ai mercati emergenti del 20%.

Di Valerio Baselli

Autore:

Morningstar Fonte: News

Trend Online