4 novembre 2024

Lettura grafica e Mappa dei Flussi Monetari sul mercato delle Opzioni

Nell'ultimo anno, il titolo Campari ha attraversato un periodo di volatilità, caratterizzato da una fase di crescita iniziale grazie a solidi risultati finanziari nel 2023 e una buona performance delle sue linee di prodotti. La società ha beneficiato di una crescita organica dell’EBIT rettificato (+15,5%) e un aumento dell’EBITDA rettificato, spinti da aumenti dei prezzi e da una forte domanda, che hanno compensato l’inflazione sui costi. Questa crescita si è tradotta anche in un aumento del dividendo proposto agli azionisti.

Tuttavia, negli ultimi mesi, Campari ha visto un rallentamento del titolo, chiudendo al 1° novembre 2024 con una performance annua negativa di circa il 39%.

La lettura del grafico dei prezzi ci mostra un titolo in forte tendenza ribassista che sta toccando e rompendo numerosi supporti di medio periodo.

La regressione lineare si trova al prezzo è la sua pendenza è in territorio negativo dal mese di luglio.

Il percentile si trova, da inizio anno, in territorio di eccesso da ipervenduto.

I volumi stanno mostrando un forte incremento rispetto alla media storica del titolo.

I primi supporti sono posizionati in area 5,988 e 5,760, successivamente si arriva ai minimi di marzo 2020.

Le prime resistenze sono posizionate a 6,960, 7,919 e 8.374.

ANALISI DEI FLUSSI MONETARI

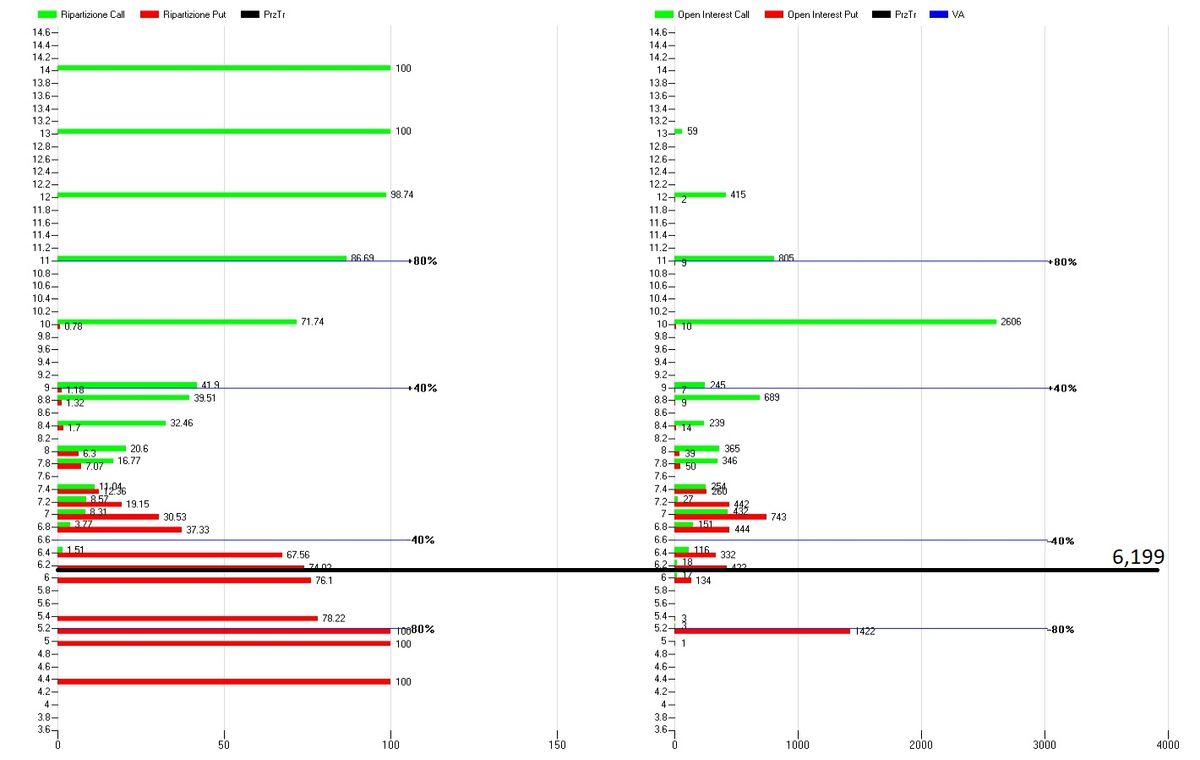

Il grafico a istogrammi, in rosso le Put e in verde le Call, rappresenta tutti i contratti posizionati a mercato sulle scadenze che vanno da Dicembre 2024 a Settembre 2025.

Dalla funzione di ripartizione si vede che il prezzo ha mandato In the Money oltre il 50% dei contratti put costringendo i venditori, i cosiddetti operatori short di gamma, a ricoprirsi dal rischio con vendite forzate a copertura.

Il livello di vero eccesso ribassista del titolo Campari si trova esattamente in area 5,2 dove insistono oltre l'80% di put.

Anche i totali mostrano un Put/Call Ratio ben inferiore ad 1 confermando tutt'ora la forte pressione ribassista che c'è sul titolo.

Call nette sono ben visibili a partire da strike 7,8 fino ad arrivare al voluminoso strike 10,0 dove insistono ben 2606 contratti.

Sul lato put i primi contratti netti partono da strike 6,2 che è attualmente sotto attacco e potrebbe rappresentare una prima area di rimbalzo tecnico. Ultimo baluardo alla discesa è rappresentato dai 1422 contratti put posizionati a strike 5,2.

L'area che va da 7,4 a 6,4 è invece stata oggetto di ricoperture sintetiche vista la presenza in simile numero sia di put che di call.

ANALISI DELLO SKEW DI VOLATILITA’

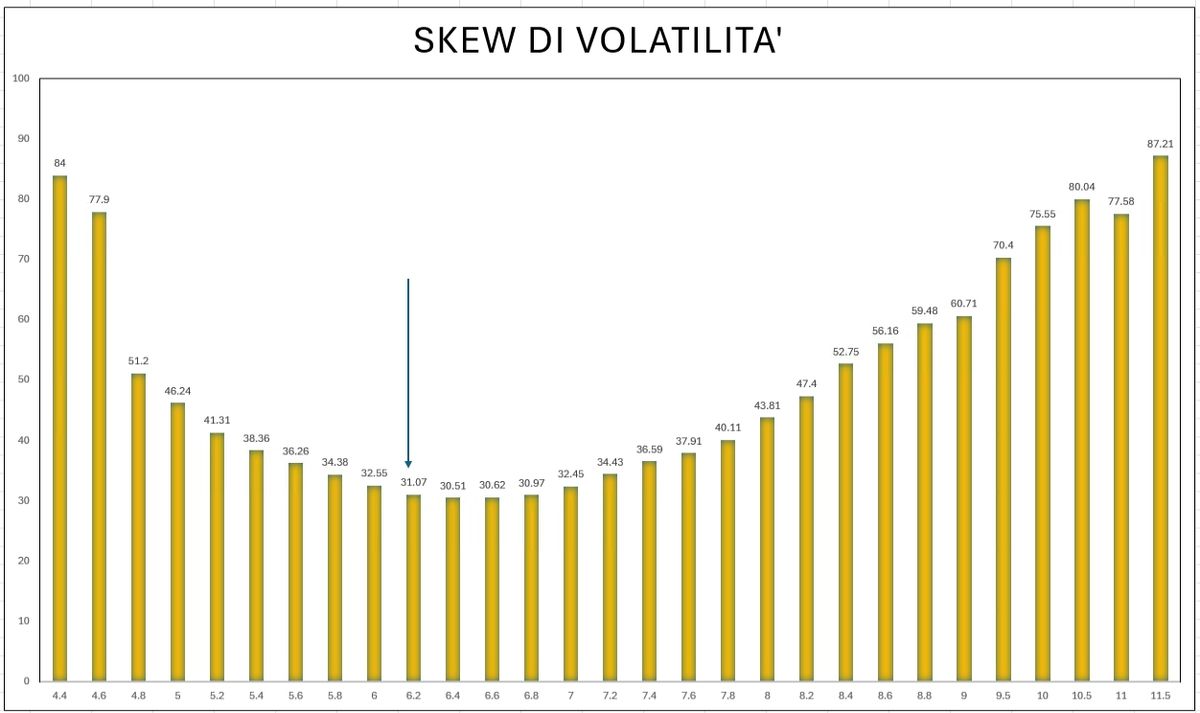

Lo smile di volatilità è un grafico che mostra come la volatilità implicita di un’opzione varia in funzione del suo strike price.

Questo indicatore ci mostra come i valori prezzati ai lati estremi del valore del sottostante hanno una volatilità implicita e di conseguenza un pricing delle opzioni molto alto.

A fronte di una implicita Atm pari al 31,07% è ben visibile una netta asimmetria che prezza maggior volatilità sul lato sinistro, quello ribassista, rispetto a quello destro. Infatti a strike 5,2 la volatilità prezzata dal mercato è pari al 41,31% mentre a strike 7,2 la volatilità si attesta al 34,43 dimostrando come gli operatori temono ancora maggiormente la possibilità di nuovi ed ulteriori ribassi.

PROBABILITA’ MONTECARLO

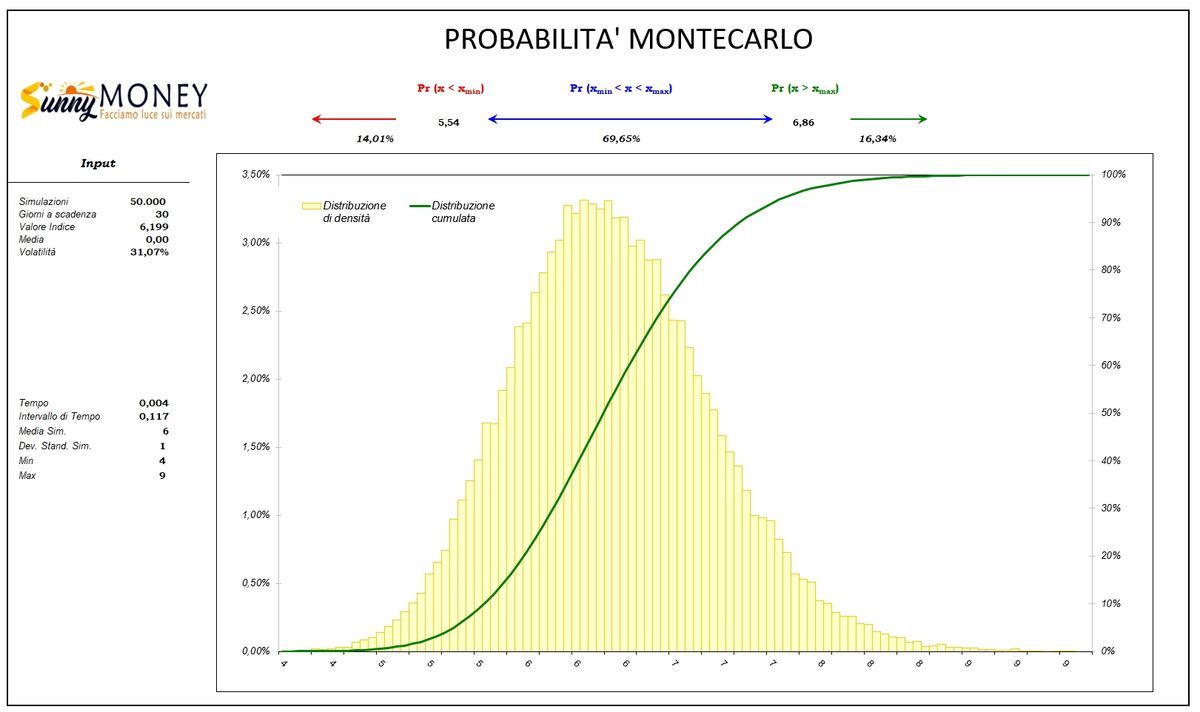

l simulatore Monte Carlo è uno strumento statistico utilizzato in finanza per analizzare e prevedere il comportamento della variabilità finanziaria sotto incertezza. Il metodo Monte Carlo si basa sulla generazione di un gran numero di scenari possibili per le variabili di interesse, utilizzando tecniche di simulazione stocastica.

La simulazione che abbiamo effettuato con 50000 lanci ci mostra che questo mercato, con Vwap a 6,199 e volatilità implicita Risk Reversal pari al 31.07%, per i prossimi 30 giorni, ha il 69.65% di probabilità di rimanere tra 5,54 e 6,86.

Il metodo Montecarlo comunque conferma che le probabilità al rialzo, da questi livelli di prezzo, sono leggermente maggiori delle probabilità al ribasso: 16,34% al rialzo e 14,01% al ribasso.

Fonte: www.sunnymoney.it

Iscriviti a Portafoglio Facile: https://www.sunnymoney.it/sottolalente/