Nel contesto normativo che disciplina la consulenza finanziaria in Italia, l’OCF (Organismo di vigilanza e tenuta dell’Albo unico dei Consulenti Finanziari) svolge un ruolo centrale non solo nella gestione dell’Albo ma soprattutto nella sorveglianza dell’operato professionale degli iscritti, con l’obiettivo primario di garantire l’interesse pubblico, la tutela del risparmio e la trasparenza nel rapporto tra professionista e investitore.

Il ruolo dell’OCF

Nel sistema finanziario italiano, la figura del consulente finanziario autonomo si inserisce in un quadro normativo sempre più orientato alla trasparenza, alla responsabilità individuale e alla vigilanza preventiva. In questo contesto, l’Organismo di vigilanza e tenuta dell’Albo unico dei Consulenti Finanziari (OCF) rappresenta l’autorità di riferimento per tutti gli iscritti all’albo, con una funzione di garanzia sia nei confronti del mercato sia a tutela degli investitori finali.

Costituito nel 2007 con la denominazione iniziale di Organismo per la tenuta dell’Albo dei Promotori Finanziari, l’OCF ha avviato la propria operatività nel 2009 ed è stato successivamente investito di nuove competenze attraverso il processo di riforma previsto dalla Legge di Stabilità del 2016. Il pieno trasferimento delle funzioni di vigilanza è avvenuto il 1° dicembre 2018, con delibera CONSOB n. 20704, a seguito della stipula di specifici protocolli d’intesa tra le due autorità. La CONSOB continua ad esercitare una funzione di sorveglianza sull’Organismo, in base a quanto previsto dall’art. 31, comma 4 del TUF.

L’OCF è strutturato come associazione senza fini di lucro con personalità giuridica di diritto privato, ed è composto dalle principali associazioni rappresentative del settore, tra cui ABI, ANASF, ASSORETI, NAFOP, ASCOFIND e ASSOSCF. Questa natura composita e partecipata gli conferisce una posizione unica nel panorama regolamentare: pur non essendo un’autorità pubblica, agisce con poteri delegati in materia di vigilanza e iscrizione all’albo, esercitando un controllo sostanziale sull’operato dei consulenti finanziari.

Nel caso dei consulenti autonomi, in particolare, l’OCF è titolare di funzioni che vanno ben oltre la gestione anagrafica dell’albo: conduce attività istruttorie, controlli documentali, ispezioni e raccolta sistematica di dati periodici. Questi ultimi, articolati in un report dettagliato sulle attività di consulenza e gestione patrimoniale, costituiscono lo strumento cardine attraverso cui l’Organismo esercita la propria vigilanza indiretta. La logica è quella di una compliance continua e misurabile, dove l’obbligo informativo diventa anche presidio di qualità.

Obblighi informativi: contenuto, struttura, finalità

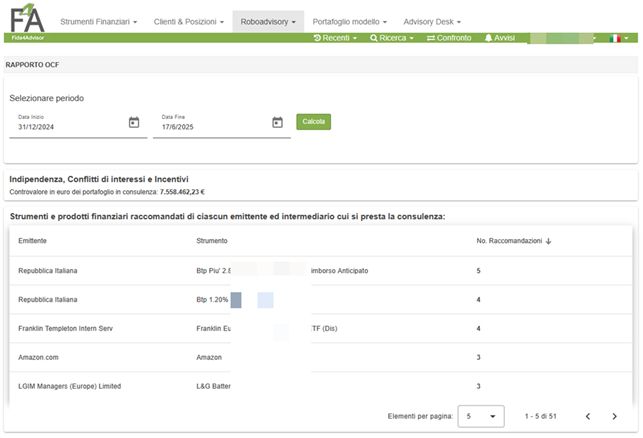

Il principale strumento attraverso cui l’OCF monitora l’operatività dei consulenti autonomi è il report informativo periodico, che deve essere trasmesso con cadenza stabilita e in un formato conforme agli standard indicati dall’Organismo. Questo documento ha una funzione essenziale di accountability e deve contenere un insieme articolato di informazioni, tra cui:

- Dati aggregati sui portafogli in consulenza. Il report deve indicare il controvalore complessivo dei portafogli gestiti in consulenza nel periodo di riferimento, evidenziando l’ampiezza dell’attività svolta. Questo dato è rilevante per valutare la proporzione tra parcelle emesse e servizi resi, ma anche per fini statistici e comparativi da parte dell’OCF.

- Raccomandazioni e strumenti finanziari suggeriti. L’OCF richiede il dettaglio delle raccomandazioni personalizzate fornite ai clienti, distinguendo tra acquisti e vendite, e indicando gli strumenti finanziari oggetto di consiglio. La frequenza delle raccomandazioni per specifici strumenti o emittenti consente di individuare potenziali conflitti di interesse o modelli di consulenza ripetitivi e poco personalizzati.

- Operazioni effettivamente eseguite. Il professionista deve riportare il numero e il dettaglio delle operazioni che, pur raccomandate, sono state anche accettate ed eseguite dal cliente. Questo consente all’Organismo di incrociare l’effettività del servizio con i dati di parcella e con la profilazione MIFID del cliente.

- Strumenti a complessità elevata. Una sezione dedicata deve indicare quante raccomandazioni o operazioni hanno riguardato prodotti finanziari ad alta complessità (come derivati, certificates, strumenti a leva, obbligazioni subordinate ecc.). Questo dato è particolarmente rilevante per valutare l’adeguatezza della consulenza rispetto al profilo del cliente, e per monitorare eventuali abusi o forzature commerciali.

- Parcelle e remunerazione. Il report include l’ammontare complessivo delle parcelle emesse, fornendo così un indicatore economico dell’attività svolta. L’OCF può confrontare questi importi con la numerosità dei clienti, il tipo di operazioni e la complessità dei servizi resi.

- Profilazione del rischio dei clienti. Ogni consulente è tenuto a indicare il numero di clienti attivi, le classi di rischio assegnate, le eventuali riprofilature (soprattutto se al rialzo) e i casi di disallineamento tra operazioni e profilo di rischio. Questa sezione è cruciale per valutare il rispetto del principio di adeguatezza.

- Lista operativa analitica. Il cuore operativo del report è la lista tabellare di tutte le operazioni effettuate, comprensiva di campi tecnici quali ISIN, data, causale, quantità, prezzo, esecuzione, accettazione, cambio, complessità. Questa sezione costituisce un vero e proprio log operativo certificato dell’attività professionale del consulente.

Una sfida amministrativa rilevante

La costruzione del report richiesto dall’OCF non può essere considerata una mera formalità amministrativa. È, al contrario, un processo ad alto contenuto tecnico, che impone al consulente finanziario autonomo una capacità di governo puntuale e trasparente dell’intera attività professionale. Ogni sezione del documento, infatti, deve essere il riflesso fedele e strutturato delle scelte di consulenza effettuate nel periodo di riferimento, con evidenza di coerenza rispetto ai profili MIFID dei clienti, alla normativa vigente e agli standard interpretativi dell’Organismo stesso.

L’onere informativo si traduce in una serie di attività complesse e tra loro interdipendenti, tra cui:

- Raccolta sistematica dei dati operativi, provenienti da fonti spesso eterogenee e non direttamente interoperabili: strumenti di gestione portafogli, archivi di raccomandazione, documenti di profilazione, rendiconti delle controparti, report delle esecuzioni. Manca una base dati unificata e standardizzata, con conseguente necessità di armonizzazione manuale.

- Classificazione analitica delle operazioni e degli strumenti, che non può essere delegata a regole fisse ma richiede discernimento tecnico. Determinare se un prodotto rientra nella categoria “a complessità molto elevata”, valutare se una raccomandazione è stata formalmente accettata dal cliente o se un’esecuzione sia riconducibile a una specifica raccomandazione implica un’interpretazione attenta e spesso documentata.

- Aggiornamento continuo rispetto al perimetro regolamentare, con particolare attenzione alle evoluzioni delle definizioni di complessità, ai requisiti di adeguatezza, alle soglie di materialità. Le specifiche dell’OCF non sono statiche: si evolvono nel tempo per recepire orientamenti di vigilanza e norme europee, e il professionista deve sapersi adattare senza ritardi.

- Capacità di sintesi e rappresentazione dei dati, per trasformare un flusso operativo frammentato in un report strutturato e leggibile, conforme ai formati imposti e corredato da elementi di tracciabilità interna (ID raccomandazione, ID contratto, timestamp operazioni, valute, cambi, causali, esecuzioni). Un lavoro che è tanto analitico quanto redazionale.

Senza un infrastruttura digitale dedicata, l’intero processo rischia di assorbire giornate intere di lavoro, riducendo il tempo disponibile per l’attività core di consulenza e aumentando in modo esponenziale il rischio di errori, omissioni o incongruenze. Anche una piccola svista nella categorizzazione di uno strumento o nella mancata indicazione di una parcella può generare richieste di chiarimento da parte dell’Organismo, attivare procedimenti ispettivi o, nei casi più gravi, sfociare in contestazioni formali e sanzioni disciplinari.

In uno scenario in cui il confine tra controllo sostanziale e forma documentale è sempre più sottile, la robustezza del dato e la prontezza nella rendicontazione diventano elementi di posizionamento professionale, oltre che di tutela. La gestione manuale, oggi, non è più solo inefficiente: è potenzialmente pericolosa.

FIDAworkstation: compliance automatizzata, rigore preservato

In un contesto in cui la qualità della consulenza si misura anche dalla capacità di documentarla in modo preciso e tempestivo, piattaforme progettate nativamente per integrare consulenza e vigilanza – come FIDAworkstation – non rappresentano un semplice supporto operativo, ma un vero e proprio fattore abilitante per la compliance evoluta.

Il sistema è costruito attorno a una logica di tracciabilità strutturale, in cui ogni raccomandazione e ogni operazione di portafoglio è associata a un cliente identificato univocamente e accompagnata da una cronologia verificabile delle modifiche e degli stati (audit trail). Questo consente al consulente non solo di documentare puntualmente ciò che ha raccomandato o eseguito, ma anche di difendere ogni singola decisione davanti all’Organismo in caso di verifica o ispezione.

Il cuore della piattaforma è il motore che consente di generare in modo automatico e conforme il report OCF, selezionando il periodo desiderato (es. trimestrale, semestrale) e producendo un documento che riflette fedelmente i dati registrati. Il report include tutte le sezioni richieste dall’Organismo, dal controvalore aggregato dei portafogli, al dettaglio delle raccomandazioni per strumento, fino alla lista completa delle operazioni con codici ISIN, causali, quantità, valute, tasso di cambio, accettazione ed esecuzione.

Consulta il report competo

Monica Zerbinati

Fonte: FIDAworkstation