Non è facile battere l’indice azionario americano S&P500 che è il mercato più efficiente al mondo.

Eppure dal 2015 ad oggi un ETF a gestione attiva è stato in grado di realizzare performance più brillanti.

Mi riferisco all’ETF “Ossiam Shiller Barclays Cape US Sector Value TR UCITS ETF 1C (EUR)” con isin LU1079841273 e ticker CAPU si caratterizza per replicare l’andamento dell’indice indice Shiller Barclays CAPE® US Sector Value.

Entrando più nel dettaglio, questo ETF è gestito attraverso una strategia di investimento proprietaria che consiste nell’effettuare ogni mese una selezione dei migliori 4 settori azionari, costituiti da azioni appartenenti all’indice S&P500.

La selezione avviene in funzione del valore di due parametri:

-valore dell’indice CAPE (Cyclically Adjusted Price Earnings): si tratta di un indice creato dal professor Robert Shiller, che insegna economia all’università di Yale e che è uno dei principali esperti di finanza comportamentale, nonché autore del best selle Euforia irrazionale.

Questo indice è strutturato in ottica “value” e basato (semplificando al massimo) sul concetto di analisi del rapporto prezzo - utili.

-valore del momentum: misura della velocità e della forza con cui si muovono le quotazioni, in questo caso analizzando la variazioni dei prezzi nel corso dei 12 mesi precedenti.

In pratica, semplificando al massimo, si tratta di un ETF a gestione attiva che ogni mese effettua un’analisi dei settori del mercato azionario americano e seleziona quelli che presentano il valore più basso dell’indice CAPE (tecnicamente si tratta di una sorta di selezione dinamica dei settori sottovalutati).

Dopo questo primo passaggio, avviene un secondo processo di scrematura che prevede di filtrare i settori individuati attraverso l’analisi del momentum delle quotazioni.

A ciascuno dei quattro settori selezionati ad ogni ribilanciamento, che avviene con frequenza mensile, è assegnato lo stesso peso percentuale (25%).

I settori che vengono analizzati ogni mese sono:

-Utilities

-Consumer Staples

-Financials

-Materials

-Information Technology

-Healthcare

-Energy

-Consumer discretionary

-Industrials

-Communication Services

Inoltre questo ETF si caratterizza per:

-TER annuo 0,65% (costo annuale di gestione, già compreso all’interno del valore della quota);

-accumulazione dei proventi (non distribuisce cedole);

-replica sintetica;

-a cambio aperto: non c’è copertura dal rischio cambio per cui il prezzo di questo ETF è determinato contemporaneamente dall’interazione di due variabili: andamento del sottostante e del cambio Euro-Dollaro Usa.

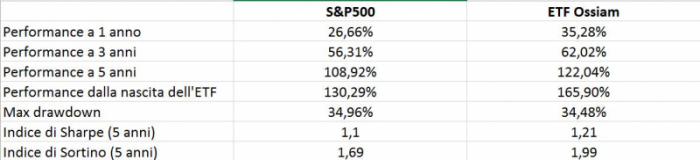

Numeri alla mano, le performance storiche fino ad ora realizzate dall’ETF Ossiam Shiller Barclays Cape US Sector Value TR UCITS ETF 1C (EUR) si sono rivelate migliori rispetto a quelle dell’indice S&P500, come illustrato nell'immagine sottostante che descrive la performance dell'ETF fin dal primo giorno di quotazione.

Fonte Eikon Refinitiv

Confronto delle performance dell'ETF e dell'indice S&P500 a 1 anno

Fonte Eikon Refinitiv

Confronto delle performance dell'ETF e dell'indice S&P500 a 3 anni

Fonte Eikon Refinitiv

Confronto delle performance dell'ETF e dell'indice S&P500 a 5 anni

Fonte Eikon Refinitiv

Il dato principale su cui puntare i fari però non è tanto quello di aver realizzato una performance percentuale più elevata ma piuttosto di presentare un più efficiente profilo di rischio–rendimento, come illustrato nell'immagine sottostante.

L’unico difetto di questo ETF consiste nel fatto che sia poco liquido e poco scambiato ma di fronte a questi numeri è possibile valutare di chiudere un occhio.

Dal punto di vista operativo si tratta di un ETF duttile, dal momento che può essere utilizzato all'interno di un piano di accumulo, di un portafoglio statico e passivo (lazy portfolio) ma di un portafogolio a gestione attiva e dinamica, come ad esempio un modello trend follower o rotazionale.

Se desideri approfondire questo argomento o desideri interagire direttamente con me, iscriviti al mio gruppo Facebook "investire con Gabriele Bellelli".

Puoi iscriverti al mio gruppo cliccando su questo link https://www.facebook.com/groups/163089017826794

Buon investing!

Gabriele

© Riproduzione parziale o totale concessa con espressa citazione della fonte

Nel rispetto delle vigenti normative si specifica che in questo articolo il materiale è stato prodotto da Gabriele Bellelli, investitore privato e formatore (in seguito “autore”) il giorno 4 settembre 2021 alle ore 18.00 e diffuso al pubblico per la prima volta il 7 settembre 2021 alle ore 08.00.

L’autore del presente articolo si trova in un rapporto o circostanza da cui possa ragionevolmente attendersi la compromissione della correttezza della presente comunicazione o la presenza di eventuali conflitti di interesse, a titolo esemplificativo e non esaustivo, non percepisce una remunerazione per il servizio di analisi sui prodotti finanziari oggetto dell'articolo da parte dell’emittente di tali prodotti ma detiene attualmente alcuni dei prodotti finanziari citati.

In particolare, l’autore non detiene una posizione corta o lunga netta superiore alla soglia dello 0,50% del capitale azionario totale emesso dagli emittenti al quale la raccomandazione si riferisce, e non detiene neanche indirettamente una posizione netta superiore alla soglia dello 0,50% del capitale azionario totale emesso dagli emittenti al quale la raccomandazione si riferisce anche indirettamente, non è un market maker o un fornitore di liquidità per gli strumenti finanziari dell’emittente, non ha svolto nei 12 mesi precedenti la funzione di capofila o capofila associato di un’offerta pubblica di strumenti finanziari dell’emittente, non è parte di un accordo con l’emittente sulla prestazione di servizi di impresa di investimento e non è parte di un accordo con l’emittente relativo alla produzione della raccomandazione.

I contenuti del presente articolo sono elaborati sulla base delle seguenti fonti di informazione: Eikon Refinitiv, Fida workstation e Borsa Italiana.it che l’autore ritiene attendibili per quanto a sua conoscenza, senza tuttavia poterne garantire l’assoluta affidabilità.

Le valutazioni in merito agli strumenti finanziari sono state elaborate in base a modelli proprietari creati dall’autore. Le informazioni in merito ai modelli proprietari utilizzati sono consultabili sul sito Bellelli.biz (sito attualmente in ristrutturazione)

A seguito di una personale valutazione dell’autore il grado di rischio comportato degli strumenti finanziari oggetto di valutazione nel presente articolo è elevato.

Ad ogni buon conto, si ricorda che per loro stessa natura le affermazioni prospettiche comportano rischi e incertezze, in quanto relative a eventi e circostanze futuri, di conseguenza i risultati effettivi, le performance, i rendimenti e/o i risultati economici complessivi possono discostarsi significativamente da quelli descritti o suggeriti nelle affermazioni prospettiche contenute nel presente seminario.

In generale, si ricorda che l’investimento in strumenti finanziari comporta il rischio di subire delle perdite del capitale investito, che nella peggiore delle ipotesi può arrivare fino alla perdita totale dello stesso.

In considerazione di ciò, ogni eventuale decisione di investimento negli strumenti finanziari oggetto del presente seminario e il relativo rischio rimangono a carico del destinatario della stessa, che dovrà analizzare e approfondire, eventualmente facendosi affiancare da un professionista di fiducia, le caratteristiche di ogni strumento finanziario per verificarne la compatibilità con la propria pianificazione finanziaria personale e il proprio grado di rischio.

I contenuti sono stati prodotti sulla base dei dati, delle informazioni e delle quotazioni rilevale il giorno 3 settembre 2021 alla chiusura del mercato.

Non è previsto un aggiornamento dei contenuti di questo articolo.

L’elenco delle raccomandazioni diffuse nei precedenti 12 mesi è reperibile al seguente link http://www.bellelli.biz/blog/5853-mar-elenco-delle-raccomandazioni

Si rileva anche che l’autore del seguente materiale e seminario non è iscritto all’Ordine dei Giornalisti e che pertanto potrebbe detenere alcuni dei valori mobiliari oggetto del seguente articolo.

Inoltre le informazioni contenute all’interno di questo articolo non costituiscono un servizio di consulenza finanziaria o un consiglio operativo, né costituiscono sollecitazione al pubblico risparmio, o a qualsivoglia forma di investimento.

I risultati presentati non costituiscono alcuna garanzia relativamente ad ipotetiche performance future.

Il materiale illustrato ha scopo puramente didattico, e l’autore, nonostante abbia messo la massima cura nell’elaborazione dei dati e dei testi, declina ogni responsabilità su eventuali inesattezze dei dati riportati e chiunque investa i propri risparmi prendendo spunto dalle indicazioni riportate, lo fa a proprio rischio e pericolo.