Dow Jones e Nasdaq sono stati protagonisti negli ultimi mesi perché presi d’esempio da molti analisti, giornalisti e investitori.

Nel 2021 ci sono stati molti accadimenti importanti che hanno causati movimenti incerti nel mercato finanziario, cosa riscontrabile sui movimenti dei diversi indici statunitensi ed europei.

Dal 20 gennaio 2020, giorno del giuramento di Joe Biden come presidente degli Stati Uniti D’America, il mondo ha iniziato a cambiare: la pandemia sembra gestibile e le borse hanno giocato sulla fiducia e la possibile stabilità futura dei mercati.

Solo negli ultimi mesi dell’anno abbiamo avuto una tregua spezzata ancora dall’ennesima variante del Coronavirus, ma i mercati sembrano aver tenuto la propria dignità, contenendo un inevitabile crollo.

Attraverso i movimenti di Dow Jones e Nasdaq potremo capire esattamente quali sono stati e saranno i punti strategici dove porre maggiore attenzione per investire in maniera corretta nel 2022.

Capiamo come estrapolare i dati che servono mettendo a confronto i due indici statunitensi.

Dow jones vs Nasdaq: storia a confronto

Charles Dow, fondatore del Wall Street Journal e cofondatore della società Dow Jones & Company insieme a Edward Jones, nel maggio del 1896 creò il Dow Jones Industrial Average, dopo studi approfonditi sull’andamento dei mercati azionari e delle materie prime; era costituito da soli dodici titoli azionari, ma ottimo come base di partenza per le sue intuizioni statistico-finanziarie.

Molti dei titoli, facenti parte dell’indice nel primo novecento, sono stati precursori di un'era che ha portato un'evoluzione importante per il panorama economico e geopolitico.

Dai primi del novecento ad oggi l’indice Dow Jones è divenuto anche un punto di riferimento storico perché in esso gli analisti possono ricavare la storia: infatti tutto i cicli economici partono dal giorno zero dell’indice configurando un quadro ben preciso per un’analisi precisa e coerente.

Il metodo usato per calcolare i movimenti di mercato è ancora oggi basato sui studi di Charles Dow: infatti le sue teorie lo classificano come il primo analista ed investitore della storia che guardava i mercati con occhi statistici e matematici.

Il calcolo avviene dividendo la somma di tutti i prezzi delle 30 azioni per il divisore di Dow. Il divisore è adeguato in modo tale da assicurare che eventi legati alle aziende, appartenenti all’indice, non ne alterino il valore.

Il Nasdaq nasce nel 1971 con aziende quotate al suo interno appartenenti al settore tecnologico.

Dall’anno 2000 il Nasdaq ha avuto un incremento importante fino al raggiungimento del massimo storico di quel periodo a 5130 punti.

L’indice Nasdaq, rispetto al Dow Jones, risulta più volatile grazie alle aziende ad alta capitalizzazione presenti nel suo paniere ed a una forte connessione ad un settore pienamente in crescita come quello tecnologico.

Il calcolo di permanenza dell’indice non è calcolato come il Dow Jones ma avviene solamente attraverso la capitalizzazione delle prime 100 aziende più quotate; il Nasdaq Composite, invece, ramo del Nasdaq 100, comprende 5000 aziende

Il Nasdaq Composite si differenzia dal Nasdaq 100 per la permanenza di titoli classificati in base a questo calcolo: il numero totale di azioni di una società, moltiplicato per il valore di mercato corrente di una sua singola azione.

Questo porta a vedere i due indici come indicativi, analizzati insieme, a seconda del tipo di operatività di investimento che si voglia costruire nel futuro.

Dow jones vs Nasdaq: analisi fondamentale degli indici a confronto

Analizzando l’indice Nasdaq troviamo un grafico nettamente in una fase laterale, con l’ultima sessione dirompente sui 15650 punti che potrebbe presupporre un inizio di fase ribassista alle porte.

Analizzando il movimento e confrontandolo con i volumi possiamo notare un forte aumento volumetrico che in questo momento avvalora il clima distributivo.

Ma la divergenza del RSI, in tendenza iper-venduto, ci fa ipotizzare una inversione rialzista di medio periodo con precedente probabile rimbalzo tra il 61% ed il 78% del ritracciamento di Fibonacci dell’ultimo impulso rialzista di ottobre 2021, rappresentato dal range formato tra i 15267 ed i 14868.

Ma qualora venisse rotto il livello 14800, il trend potrebbe completare la distribuzione in area 14350, forte livello di supporto e nodo volumetrico molto importante.

Dow jones vs Nasdaq: analisi tecnica degli indici a confronto

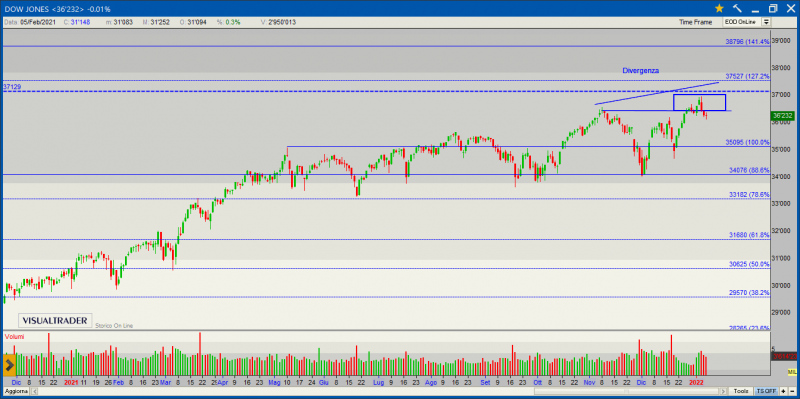

Oggi l’indice Dow Jones si trova ad avere un movimento che potrebbe portare ad una rottura dei 36340 punti e proseguire l’andamento al raggiungimento della soglia 37500 confluente con il 127% dell’estensione di Fibonacci dell’ultimo impulso tecnico rialzista.

Ma a spezzare l’ipotesi di un possibile rialzo del DowJones, troviamo l’Rsi che mostra una ben pronunciata divergenza sui massimi; però la consistenza della forza relativa del prezzo sembra già dare un imminente punto di minimo e segno di debolezza che potrebbe essere concretizzato sul breve periodo.

Inoltre possiamo notare la continuazione del ciclo temporale a 65 giorni che porta a riconoscere l’attuale prezzo come spinta dopo una lateralizzazione durata 6 mesi abbondanti.

Inoltre guardando i volumi notiamo il ristabilirsi di un aspetto volumetrico di inversione, che coinciderebbe ad una conduzione di un futuro trend rialzista.

Attenzione però alla rottura dei 35500 punti che potrebbero determinare uno scenario ribassista che potrebbe condurre il prezzo a testare nuovamente i 35500 punti, supporto molto importante nonché importante nodo volumetrico.

Dow jones vs Nasdaq: cosa aspettarsi dal mercato?

Analizzando i due grafici insieme notiamo la tendenza assunta dal Dow Jones e dal Nasdaq che prevedono un imminente svolta del mercato.

Ma ciò che il Dow Jones ha rappresentato fino ad ora, con un grafico in forte crescita positiva negli ultimi mesi, in Nasdaq segnala un indebolimento che perdura da fine Novembre e mai più ripreso dall’indice.

Questo ci fa capire come le aziende del settore tecnologico, a parte Apple, presente nei due indici, stanno soffrendo particolarmente; mentre altri settori continuano un debole, ma costante, rialzo.

Se si dovesse investire in questo momento l’operatore non può non tener conto dei movimenti intrinseci dei due indici che sommati danno uno spaccato molto chiaro dell’economia; non solo per l’azionario americano, ma anche per materie prime e valutario.

@Autore Foto

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »