Una nuova proposta di Cirdan Capital che paga due ricchi premi iniziali dal 15% ciascuno.

Non sono stati mesi facili quelli vissuti dagli investitori da inizio anno ad oggi, specialmente per coloro che sono abituati a seguire regolarmente l’andamento dei propri investimenti, messi a dura prova dalle difficili condizioni di mercato. Anche la regola aurea 60-40, che consiste nell’allocare il 60% del proprio capitale nel comparto azionario ed il 40% nell’obbligazionario, non si è rivelata finora vincente, vista la correlazione positiva tra le due asset class che ha condotto ad un “doppio shock” azioni-obbligazioni. Ed ecco che troviamo l’S&P 500, il principale indice azionario americano, tornato indietro ai livelli di marzo 2021, così come l’Eurostoxx 50, che ha bruciato tutta la strada guadagnata del post-pandemia, tornando addirittura alle quotazioni di febbraio 2020. La rapida risalita dei tassi, sospinta dalle politiche sempre più restrittive da parte delle banche centrali, messe a loro volta alle corde da un’inflazione che sembra essere sempre più fuori controllo, ha quindi mandato al tappeto anche i corsi dei titoli obbligazionari, che d’un tratto non si sono dimostrati il safe haven che tutti immaginiamo.

Come tutti i bearish market, quello del 2022 non farà di certo eccezione nell’appesantire gli zainetti fiscali di quei risparmiatori i quali, o per esigenza di liquidità o per effettuare operazioni di “switch to recovery”, hanno dovuto contabilizzare cospicue minusvalenze, le quali sono magari andate ad aggiungersi a quelle già in scadenza a fine 2022. Ma entrando proprio nel merito di una efficiente gestione fiscale del proprio dossier titoli, forse non tutti sapranno che esistono due distinte metodologie di compensazione adottate dagli intermediari: il primo tipo, la c.d. compensazione immediata, prevede che le plusvalenze derivanti dai premi incassati sui certificati vadano ad abbattere immediatamente le minusvalenze presenti nello zainetto fiscale; il secondo tipo, c.d. compensazione a chiusura, prevede invece che i premi incassati vadano a rettificare il prezzo medio di carico, consentendo la compensazione delle minusvalenze eventualmente presenti soltanto al momento della chiusura della posizione.

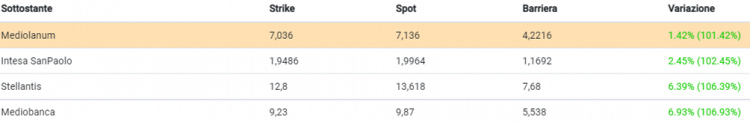

È proprio a tutti coloro che operano in regime di compensazione immediata che si rivolge una delle ultime proposte di SmartETN, veicolo di investimento di Cirdan Capital (boutique finanziaria di diritto irlandese che conta all’attivo oltre 130 certificati quotati su Borsa Italiana). Stiamo parlando del Phoenix Memory Maxi Coupon Dividend con ISIN IT0006750696, il quale prevede lo stacco di due premi iniziali molto generosi ed entrambi pari al 15% del valore nominale, condizionati all’andamento dei sottostanti (il paniere è composto da Mediolanum, Intesa Sanpaolo, Stellantis e Mediobanca), con trigger premio posto in corrispondenza del 60% dei rispettivi strike price. Come per tutti gli altri certificati, per acquisire il diritto al pagamento del premio sarà necessario comprare il prodotto almeno due giorni prima della singola record date considerata. Per fare un esempio pratico, la record date relativa al primo premio è posta in data 1° giugno 2022: l’ultimo giorno utile per acquistare il certificato sarà dunque lunedì 30 maggio 2022 (il 31 maggio 2022 la cedola verrà staccata dal prezzo del prodotto). Per la seconda cedola del 15% sarà invece possibile l’acquisto entro il 30 giugno.

La durata del certificato è di 5 anni, con la possibilità, a partire dalla data di osservazione del 25 aprile 2023 e per le successive date a cadenza mensile, di rimborso anticipato del valore nominale, pari a 1.000 euro, qualora tutti i titoli rilevino al di sopra del 100% dei rispettivi strike price; il flusso cedolare, ad eccezione dei due maxi-premi iniziali, è pari allo 0,25% mensile (rendimento annuo a scadenza pari all’8,33 a/a, considerando il prezzo ask poco al di sopra della parità). La particolarità ulteriore dello strumento è rappresentata dalla presenza dell’effetto dividend, secondo il quale i valori spot dei sottostanti saranno rettificati per la differenza fra il valore dei dividendi reali, quelli che saranno effettivamente staccati, rispetto al dividendo atteso, quello previsto in fase di costruzione dalla società emittente: una differenza positiva aumenterà la quotazione spot, viceversa, una differenza negativa lo diminuirà.

Nel caso in cui si arrivi alla data di osservazione finale del 26 aprile 2027, il prodotto rimborserà il proprio valore nominale, oltre ad un ultimo premio pari allo 0,25%, qualora Mediolanum, titolo peggiore che attualmente compone il paniere (al 101,42% dello strike price) non perda un ulteriore -41% circa dalla quotazione corrente. Al di sotto del livello barriera, il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata partire dallo strike price.

Articolo a cura di Pierpaolo Scandurra

www.certificatiederivati.it

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »